【导语】面对普通人的融资需求,陆金所意识到,首先要满足实体经济目前还没被满足的需求,为普通客户提供更多安全可靠的投资渠道

中国互联网金融发展报告

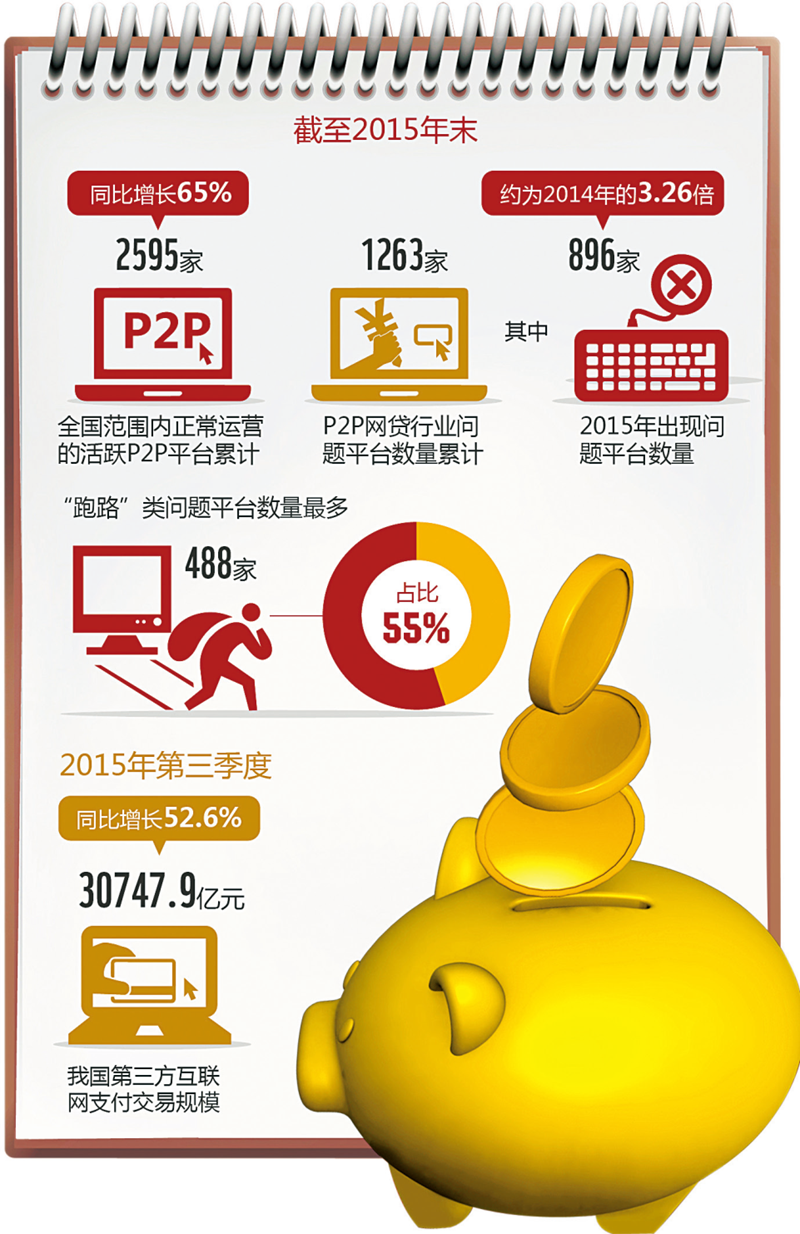

数据来源:《互联网金融蓝皮书:中国互联网金融发展报告(2016)》

互联网近年来的极速发展改变了人类的生活方式,也给分享经济插上了“互联网+”的羽翼。在大众投资理财方式上,传统金融长期处于垄断地位,已经很难满足目前大众差异化的投资融资需求。分享经济补充了传统金融的不足,服务投资人、小微企业和个体工商户的互联网借贷、网络融资等共享金融领域新途径正成为分享经济中快速发展的一支新力量。

金融是现代经济的核心,当分享经济挺进金融领域,“共享金融”应运而生,陆金所(全称上海陆家嘴国际金融资产交易市场股份有限公司)便是共享金融领域的代表企业之一。陆金所于2011年9月成立,旗下lu.com网络投融资平台2012年3月正式上线运营。lu.com结合全球金融发展与互联网技术创新,主要为中小企业及个人客户提供投融资服务,截至2016年6月,lu.com用户已超过2342万人,活跃投资用户达587万。

打造互联网金融生态体系

“共享金融是去中介化的过程,其典型形式就是P2P和互联网众筹。”这是中国人民银行金融研究所所长姚余栋2015年对“共享金融”概念的定义。陆金所最早以P2P网贷为起点,如今,已从1.0时代的单纯P2P网贷平台跨越至3.0时代的一站式线上财富管理平台。

1.0时代,陆金所业务以自营模式运营P2P网络借贷为主,帮助个人直接投融资,并连接不同地区间投融资需求,努力实现资源的高效配置,如2012年3月推出的首款服务“稳盈-安e”;进入2.0时代,陆金所横跨银行、保险、证券、公募基金、不动产以及P2P等九大市场,提出打造满足不同投资者以及投资者不同人生阶段、不同需求的一站式财富管理平台概念,引领包括P2P网贷等互联网金融平台整体转型升级;3.0时代后,陆金所聚焦打造综合财富管理平台,在服务方面提供基于大数据的资产组合管理及推荐功能等,上线了更丰富的资产类别。

在我国现有的融资格局中,中小金融机构能够得到的金融资源有限,90%以上民营中小微企业很难获得贷款。中小企业“融资难、生存难、发展难”的问题引起中央政府的重视,“鼓励引导和规范民间资本进入金融服务领域”的政策支持也应运而生。

2015年以来,陆金所已经陆续推出了P2P开放平台、基金平台、跨境交易平台、保险平台等多个领域的开放平台,与超过500家机构建立了合作。以P2P开放平台为例,针对P2P平台当前发展中存在的产品开发能力弱、运营成本高等难点,陆金所P2P开放平台联合前海征信为P2P平台提供产品设计、征信等贷后服务,努力促进行业共同发展。

用户财富管理需求是多样的,仅靠一家、两家机构很难满足,因此要打造开放平台,让一切能够提供服务并满足风控要求的公司和机构参与为用户服务,最终形成完备的互联网金融生态体系。而“互联网+”鼓励开放共享和融合创新,对形成开放、共享的经济社会运行新模式有着极大的促进作用。

让普通人品尝共享金融果实

提到共享金融对普通人生活的改变,让本来“高大上”的投资走进平民百姓生活可能是很多人的第一印象。通过不同的理财平台,投资人可以足不出户地按照自己的意愿选择种类繁多的投资项目。但共享金融能做的并不止于此。

面对普通人的融资需求,陆金所意识到,首先要满足实体经济目前还没被满足的需求,为普通客户提供更多安全可靠的投资渠道。在陆金所的“稳盈-安e”服务中,投资人有三分之二来自于北上广等一线城市,而借款人则大部分来自二、三、四线城市,特别是中西部地区,借款人多是普通个人、个体工商户以及小微企业企业主。通过陆金所这样的平台,资金在区域之间产生流动,将一线城市投资者中的闲置资金转移至中西部地区急需资金的小微企业及个人,甚至带动地方资金的周转和经济的发展。

陆金所控股面向所有金融机构、企业及个人客户,通过整合线上和线下渠道,以互联网为媒介连接供需两端,努力通过金融交易信息服务平台满足客户的各类金融需求。2016年5月,陆金所控股完成了对普惠金融业务的重组,整合了普惠金融事业群以及前交所,从而形成旗下陆金所、前交所、普惠金融“两所一惠”的战略布局。

风险管控是安身立命之本

2016年4月,“中晋系”的多家相关联的公司被曝涉嫌非法吸收公众存款和非法集资诈骗犯罪,继e租宝、金鹿之后,又一家大型理财平台轰然倒地。上网搜索相关信息,“跑路”的理财平台数量飙升,涉及的金额更触目惊心。

风险是互联网金融行业绕不开的话题,而自成立之初,陆金所即以其风控能力而出名。“跟一些动辄‘跑路’的P2P平台相比,陆金所平台上的资产到目前为止还没有出现过一例无法兑付的风险事件。”陆金所副总经理兼首席风险执行官杨峻说,“再严格的风控也并非意味着零风险。我们所能做的就是通过风控严格准入项目,做到资金、资产精准匹配,在风险控制与客户体验中找到最佳平衡点,一旦发生问题能够及早识别风险,减少投资者损失。这也是陆金所在行业‘大浪淘沙’中‘活下去’的安身立命之本。”

从2015年率先在业内提出“七步风控体系”,即通过七项措施(风险政策制度框架体系、信用评级、信息披露、投后预警监控、风险管理系统、风险评价体系、资产与资金的精准匹配)在资产端建立起全过程、立体化的风险管理体系,到如今强调借助“适配系统”精准地将投资者和产品进行风险适配,把风险承受能力不够的投资者拦在门外,陆金所在风控管理方面的每一次发声在业内都显得非常“特立独行”。

“为了满足(风险)适配系统,我们不惜丢失超过10%的交易量。”杨峻说,陆金所目前风控人员共有近100人,对项目的底层资产都会进行实地调查和投后监控。“风控并不是业务的掣肘,而是需要‘艺高人胆大’,既要大胆开展业务,也要有完备的风险预警体系,能够尽早地识别、评估风险,并视情况采取有效措施,安全撤离。”

2016年9月9日,中国互联网金融协会与陆金所、蚂蚁金服等17家会员单位集中签署信用信息共享合作协议。对此,陆金所董事长李仁杰表示,关于互联网金融行业如何建立秩序有三大关键点:第一是做到自律,推进互联网金融诚信体系建设;第二是让制度更加完善,适应业态的发展;第三是形成良好的竞争关系。“大家拧成一股绳,在守住底线的基础上进行良性竞争,才能使互联网金融行业健康长久地发展。”(文 / 本刊记者 孙语冰)

PC版

PC版